Как вы думаете, кто является главным кредитором американского государства, долг которого перевалил за $16 трлн? Китай? Япония? Нет. Главным держателем госдолга США является… ФРС США. Желающих покупать «фантики» и компьютерные нолики в мире становится все меньше, никаких очередей за «надежными» госбумагами США давно уже нет.

Предлагаю вашему вниманию продолжение материала «Современные деньги – пособие для начинающих» комментатора ресурса nstarikov.ru Николая В.

Первая часть рассказа: «Современные деньги – пособие для начинающих»

«Современное состояние финансовой системы

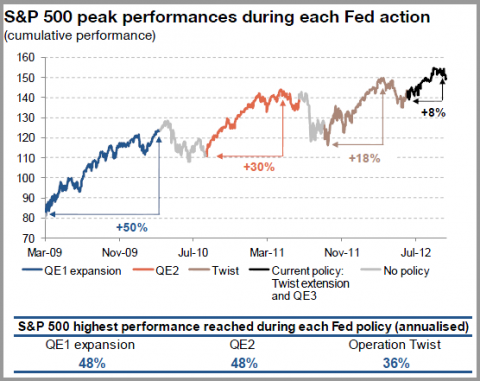

Для того чтобы иметь представление о состоянии рынка акций, были введены индексы, которые являются производными от акций многих компаний. Примеров таких индексов много (S&P500, NASDAQ, DAX, CAC40 и др.), важнейшими из них являются индексы, которые составляются в США. Чуть ниже мы более подробно рассмотрим индекс S&P500, который достаточно полно отражает стоимость акций компаний, производящих товары «широкого рынка».

Проработав долгое время в «нормальном» режиме, система начала сбоить. Причины сбоев рассматривать тут не будем, хотя они весьма интересны. Сбоить начала так, что S&P500 упал в 2 раза. Многим компаниям срочно нужны были деньги, ибо они «too big to fail» (слишком большие, чтобы упасть). Руководство США не понадеялось на «невидимую руку» рынка, а начало предпринимать определённые действия.

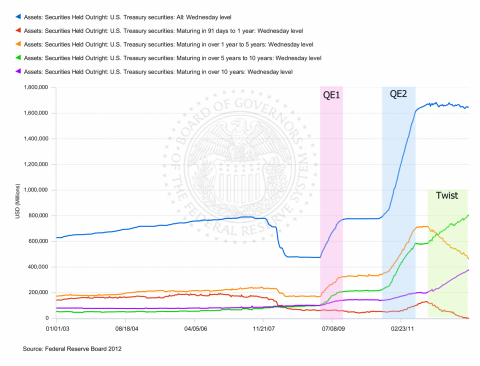

Теперь самое интересное — разбор того, что предпринимали ФРС и американское Казначейство. А предпринимали они следующее — они стали проводить «нетрадиционную монетарную политику», а как это называется по-русски, станет понятно после рассмотрения конкретных фактов. Какие же именно меры входят в «нетрадиционную политику», и каковы их результаты, что про эти результаты думают «эксперты»? Количественное смягчение (Quantitative easing, QE) – ФРС просто скупает различные бумаги, в нашем случае облигации и ипотечные долги. Скупка эта происходит в несколько так называемых «раундов», в данный момент проведены QE1, QE2, и их отлично видно на графиках, сейчас в процессе QE3. Помимо QE1 и после QE2, была запущена Операция «Твист» («Operation Twist»), смысл которой заключается в обмене краткосрочных долговых бумаг на долгосрочные. Проводится twist для того, чтобы снизить процентные ставки по долгосрочным облигациям. (Это необходимо, так как при большом % в дело вступает математика, и система может рухнуть). Все эти самые «раунды» печатанья денег и twist отлично видно на графиках ниже.

Синяя линия на графике показывает общее количество долговых расписок США — трежерей на балансе ФРС, другие линии детализируют по срокам погашения.

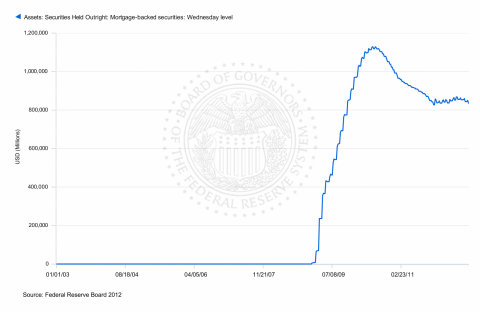

К слову, по данным казначейства о держателях облигаций, ФРС является самым крупным их держателем, более крупным, чем Китай. Кроме выкупа облигаций проводится ещё выкуп ипотеки (MBS). Выкуп ипотеки — это вообще примечательная вещь, последнее, QE3 было направлено именно на выкуп ипотеки в формулировке «будем покупать на 40 млрд. в месяц до тех пор, пока будет нужно». Изменение количества MBS на балансе ФРС видно на графике:

Заметим, это ещё до начала QE3. В сумме на сегодняшний день на счетах ФРС лежит трежерей и ипотечных бумаг на 2,5 триллиона долларов! О чем это говорит? О том, что весь мир просто не успевает скупать лавинообразно растущий американский госдолг вместе с потерявшими ценность ипотечными облигациями. Нет столько денег в мировой экономике. Или… никто не хочет больше их покупать. Под 0,7% в год или около того. Что должно произойти, если бы ситуация развивалась по сценарию либерального рынка? Тогда те, кто хочет взять в долг, т.е. правительство США и ипотечные агентства, должны были бы увеличить привлекательность своих бумаг, увеличивая % выплат по ним. Именно так делала Греция, пока не «доделалась» до фактического дефолта, так как процент по ее бумагам вырос до небес. В чем разница между США и Грецией? В том, что у ФРС США есть «печатный станок», а у Греции его нет. Раз никто не хочет или не может покупать трежери, значит ФРС США выкупает их сама. Условно говоря – США само выкупает свои же долги и становится держателем своих же собственных долгов. (Конечно, ФРС частная лавочка и государству не подчиняется, но для простоты можно ситуацию упростить. Правильнее сказать, что частная фирма Федрезерв становится владельцем государства США).

Обратим внимание на то, что количество бумаг на счетах ФРС серьёзно увеличилось, причём во время QE2 гораздо сильнее, чем раньше. Не совсем понятно, где те самые «очереди» инвесторов, которые, по словам наших аналитиков, стоят в ожидании возможности купить американские облигации. Нет этих очередей. И именно поэтому все больше долга выкупает сама Федеральная резервная система.

Обратим внимание на то, как ведёт себя индекс S&P500 в ответ на «смягчения» и между ними.

Живёт он только на инъекциях денег, и чуть только они прекращаются, сразу начинает падать. Если при этом заметить, что ресурс у «операции твист» ограничен и вообще предсказуем, то можно с большой долей вероятности рассчитать, когда Бен Бернанке выступит с предложениями новых «мер стимулирования». Ситуация патовая – печатаешь новые деньги, обесцениваешь доллар, а толку от этого никакого. Эффект краткосрочный, система не стабилизируется, а как наркоман требует влить в вены (биржи) новую дозу финансового наркотика.

Интересно так же выражение «ФРС выкупает бумаги», читать его следует, как «ФРС меняет деньги на что-то, что потом может сколько угодно держать у себя «считая его очень надёжным», хотя на самом деле стоимость этого может быть равна нулю.

По-русски это всё называется: начали накачивать рынок деньгами, которые обеспечены честным словом джентльменов, которые друг друга не обманывают, деньги эти печатались по «нетрадиционной» схеме, а именно ФРС выкупала огромные объёмы облигаций у правительства. Матёрые аналитики, вроде сбербанковского Николая Кащеева, скажут тут, что не напрямую выкупала, а потому всё нормально и рыночно. Но результат на графиках вполне определённый: подавляющий объем QE2, например, оказался не там где должен, а на балансе ФРС. Кроме того, ФРС начала выкупать вообще полный мусор – ипотечные облигации MBS, был кратковременный период небольшого их сброса, но сейчас принято решение выкупать «пока будет необходимость».

(Это значит – пока кто-то другой не начнет покупать эти мусорные бумаги. Раз такого дурака нет – нужно его создать. Например – молодые демократии. Они возьмут и «поверят» в рынок. И ухнут туда свои золотовалютные резервы. Можно позаставлять увеличить покупки всего этого барахла Китай, Россию и Японию. Но судя по тому, что срок выкупа обозначен «без срока» — ФРС не очень верит в то, что кто-то по любой причине начнет выкупать ипотечные бумаги. Приходится выкупать их самим фрсникам).

Слово «аналитикам»

Думаю, из вышесказанного примерно понятно как обстоят дела в целом, и каков вектор развития событий. Вектор этот отлично был виден и год и два назад, если смотреть на цифры и факты, и что самое главное не опираться на мнения всяких «аналитиков». Они всегда объясняют задним числом правоту ФРС, констатируя то, что уже произошло. А вот если взять их старые «песни», да перечитать их заново?

Итак, слово Денис Барабанову, начальнику аналитического отдела ИК «Грандис Капитал». Кампания о себе сообщает, что она «стабильно входит в 25 крупнейших по оборотам на классическом рынке РТС». Короче – «аналитики» будь здоров.

21.06.2011 Денис Барабанов пояснял, почему после второго раунда «количественного смягчения» QE2 (то есть скупки бумаг самим Федрезервом), больше такой вещи ФРС делать не станет.

«Целью политики количественного смягчения-2 было не допустить даже малейших намеков на новый банковский кризис. Создать необходимую защитную подушку, которую можно было бы использовать в нужный момент (в итоге, все 600 млрд. долл. были использованы). Сейчас вероятность нового кризиса минимальна, и QE2 завершается. И еще — QE2 была сигналом со стороны регулятора о том, что он держит руку на пульсе и готов сделать все, что необходимо, допустив даже всплеск инфляции. И действительно, ФРС своего добилась.

QE3 не будет — у банковского сектора нет такой потребности, а экономике она не помощник. Однако ФРС продолжит внимательно отслеживать ситуацию и не начнет сокращать свои активы в ближайшие 1,5-2 года… Выше мы уже говорили о том, что с точки зрения стимулирования экономики QE не имеет смысла. Поэтому, когда кто-то смотрит на текущие показатели экономики США (замедление), проводит параллели с прошлым периодом и указывает на то, что осенью потребуется запуск QE3, это говорит о том, что такой эксперт не до конца разбирается в сути вопроса».

Как видите, прогноз «аналитика» не сбылся, а глава ФРС Бен Бернанке, который запустил новую скупку бумаг QE3, по всей видимости, «не до конца разбирается в сути вопроса». Чуть более чем через год ФРС запустила бессрочную программу выкупа бумаг с ипотечным покрытием, и будет выкупать их на сумму до 40 миллиардов долларов в месяц до тех пор пока «ситуация на рынке не улучшится кардинальным образом». Говоря по-нашему, будут печатать деньги, пока не кончится макулатура. На самом же деле проблема вообще не имеет хорошего решения, только различные «нетрадиционные». То есть временно оттягивающие крах.

Заключение

Сегодняшний мир уже давно находится в нестабильном состоянии, и одной из причин этой нестабильности является состояние экономики. Медиапространство наводнено всякими «экспертами», говорящими на птичьем языке, и существенно меньшим количеством информации, представленной в понятной форме. Надеюсь, что данная статья хоть немного помогла разобраться в текущей ситуации в мировой экономике, и в том, какого конкретно качества «аналитика» бурными потоками изливается на нас с экранов ТВ и страниц Интернета».

Войти

Войти Регистрация

Регистрация

Наверх

Наверх